承兑汇票是一种商业票据,是出票人签发的,委托付款人在指定日期无条件支付确定的金额给收款人或者持票人的票据。它是一种常见的支付和信用工具,广泛应用于商业交易中。

承兑汇票是什么意思

以下是关于承兑汇票的详细介绍:

一、承兑汇票的基本要素

出票人:是签发票据并将票据交付给收款人的法人、其他组织或个人。

收款人:是票据上记载的票据权利人,即有权收取票据金额的人。

付款人:是接受出票人的委托,承诺在票据到期时支付票据金额的人。

承兑人:通常是付款人,承兑人对票据进行承兑后,成为票据的主债务人。

金额:票据上记载的支付金额,必须是确定的金额。

到期日:票据上记载的付款日期,到期日可以是见票即付、定日付款、出票后定期付款或见票后定期付款。

二、承兑汇票的种类

银行承兑汇票

信用度高:银行作为承兑人,信用度高,票据到期时银行会无条件支付票据金额,风险较低。

流通性强:银行承兑汇票在市场上的接受度高,流通性强,可以用于贴现、质押等。

定义:由银行承兑的商业汇票,银行作为承兑人,承诺在票据到期时无条件支付票据金额。

特点:

适用场景:适用于企业与银行之间有良好合作关系,需要较高信用度的票据支付场景。

商业承兑汇票

信用度相对较低:承兑人是企业或个人,信用度相对银行较低,票据到期时支付风险较高。

灵活性高:企业可以根据自身情况签发商业承兑汇票,灵活性较高。

定义:由企业或个人承兑的商业汇票,承兑人是企业或个人,承诺在票据到期时无条件支付票据金额。

特点:

适用场景:适用于企业之间有长期合作关系,且对承兑人的信用有较高信任度的票据支付场景。

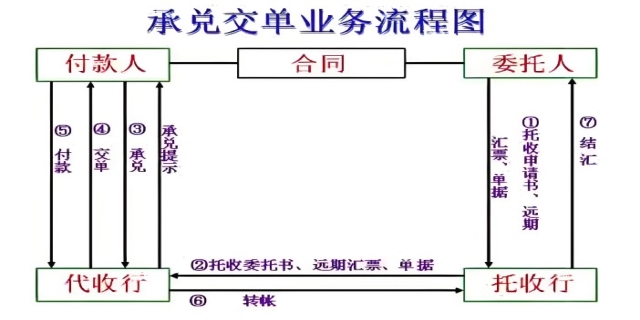

三、承兑汇票的流程

出票

定义:出票人签发票据并将其交付给收款人的行为。

操作:出票人填写票据的必要记载事项,如金额、收款人、付款人、到期日等,并在票据上签章,然后将票据交付给收款人。

承兑

定义:付款人承诺在票据到期时无条件支付票据金额的行为。

操作:收款人将票据提交给付款人,付款人审核票据无误后,在票据上签章并注明“承兑”字样,票据即为承兑。

背书转让

定义:持票人将票据权利转让给他人,通过在票据上背书并交付票据来实现。

操作:持票人在票据背面签章,注明被背书人的名称,然后将票据交付给被背书人。被背书人成为新的持票人,享有票据权利。

贴现

定义:持票人将未到期的票据转让给银行或其他金融机构,提前获得资金的行为。

操作:持票人将票据提交给银行或其他金融机构,银行或其他金融机构按照一定的贴现率扣除贴现利息后,将剩余金额支付给持票人。票据到期时,银行或其他金融机构向付款人收取票据金额。

到期付款

定义:票据到期时,付款人向持票人支付票据金额的行为。

操作:持票人在票据到期时,将票据提交给付款人,付款人审核票据无误后,支付票据金额。如果付款人拒绝支付,持票人可以向出票人、背书人等前手追索。

四、承兑汇票的风险

信用风险

定义:承兑人或付款人可能因财务状况不佳或其他原因无法按时支付票据金额的风险。

防范措施:在签发或接受承兑汇票时,要对承兑人的信用状况进行充分评估,选择信用度高的承兑人。

欺诈风险

定义:票据可能被伪造、变造或冒用,导致持票人遭受损失的风险。

防范措施:在接收票据时,要仔细核对票据的真实性,检查票据的防伪标志,确保票据的合法性和真实性。

操作风险

定义:在票据的签发、承兑、背书转让等过程中,因操作不当导致票据无效或无法实现票据权利的风险。

防范措施:严格遵守票据法和相关操作规程,确保票据的签发、承兑、背书转让等操作符合法律规定。

五、承兑汇票的法律依据

《中华人民共和国票据法》:规定了票据的基本法律制度,包括票据的种类、签发、承兑、背书转让、贴现、到期付款等内容。

《支付结算办法》:对票据的签发、承兑、背书转让等操作进行了具体规定,明确了票据的使用规则和操作流程。

承兑汇票作为一种重要的商业票据,具有支付、结算、融资等多种功能,在商业交易中发挥着重要作用。但同时,它也存在一定的风险,需要在使用过程中严格遵守法律规定,谨慎操作,以防范风险。

发表评论 取消回复