农产品收购发票是农产品交易中的一种重要票据,主要用于记录和证明农产品收购的合法性和真实性。

农产品收购发票

以下是关于农产品收购发票的详细说明:

一、定义与用途

农产品收购发票是指收购单位在向农业生产者个人(不包括从事农产品收购的个体经营者)收购自产免税农产品时,由付款方向收款方开具的发票。这种发票记录了交易双方的基本信息、农产品品种、数量、单价、金额等关键内容,是农产品收购行为的重要凭证。

其核心用途包括:

证明交易合法性:作为农产品收购的合法凭证,避免交易纠纷。

税务抵扣依据:收购单位可凭此发票计算增值税进项税额的抵扣。

质量责任依据:发票信息可作为农产品质量责任的法律依据。

二、开具对象与范围

开具对象:

农产品收购发票主要用于收购单位向农业生产者个人(如农民)收购自产免税农产品时开具。

不适用于向从事农产品收购的个体经营者或农业生产单位(如合作社、企业)收购的情况。

适用范围:

农产品收购发票适用于种植业、林业、牧业、渔业等初级农产品,包括植物和动物的原始产品。

不适用于外购或加工后的农产品,这类产品需通过其他类型的发票处理。

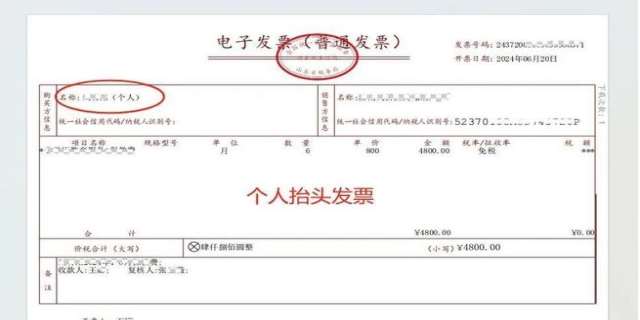

三、开具流程与注意事项

1. 开具流程

收购单位与农业生产者达成交易后,需收集卖方信息(如姓名、身份证号等)。

根据实际交易情况填写发票信息,包括交易日期、农产品种类、数量、金额等。

通过税务系统或指定平台生成发票并打印交付给卖方。

2. 注意事项

信息准确性:发票需如实填写,避免填写错误或遗漏关键信息。

合规性:发票必须加盖财务印章或发票专用章,且需使用电子签名等方式确保真实性。

适用范围:发票只能用于收购自产免税农产品,不可用于非自产或加工后的农产品。

四、政策规定与税务影响

政策依据:

农产品收购发票由收购单位自行开具,需向主管税务机关申请领用,并遵循《中华人民共和国发票管理办法》等规定。

收购发票开具后无需认证,且没有抵扣期限,但建议及时入账以避免税务风险。

税务影响:

增值税抵扣:一般纳税人可按农产品收购发票上注明的买价乘以13%的扣除率计算进项税额抵扣。

税收优惠:部分农产品收购业务可享受增值税免税政策,但需符合特定条件。

五、实际案例与风险提示

1. 实际案例

某农业企业在收购农产品时,因发票开具不规范(如未准确填写品种和数量),导致税务部门质疑交易真实性,最终被要求整改并补缴税款。

2. 风险提示

虚开发票:虚构收购业务或虚增数量、金额,可能被认定为虚开发票,面临罚款甚至刑事责任。

信息填写错误:发票信息填写不全或错误,可能导致抵扣失败或税务处罚。

六、总结

农产品收购发票是农产品交易的重要凭证,其规范开具和使用对保障交易合法性、实现税务抵扣具有重要意义。企业或个人在开具和使用时,需严格遵守相关政策,确保信息准确、流程合规,以避免税务风险。如需进一步了解具体政策,可咨询主管税务机关或查阅相关税务文件。

发表评论 取消回复